也许你还未发觉,但接下来DSP行业的格局确实会发生重大的变化。更多DSP应用的相关案例,将在2019年1月19日的宋星大课堂进行更深入讲解。

“如果要形容几年前和如今的DSP市场,春秋变战国或许再合适不过。”AdMaster首席运营官Calvin Chan认为国内上百家DSP混战的态势已经改变,接下来迎来的将是组团对战的场面。

多数的玩家将会淘汰出局,技术、资源和口碑出众的公司,幸运的话可能会被收购,而能独立发展的不仅凤毛菱角,为了生存也得寻求结盟,不断打造新的竞争壁垒。

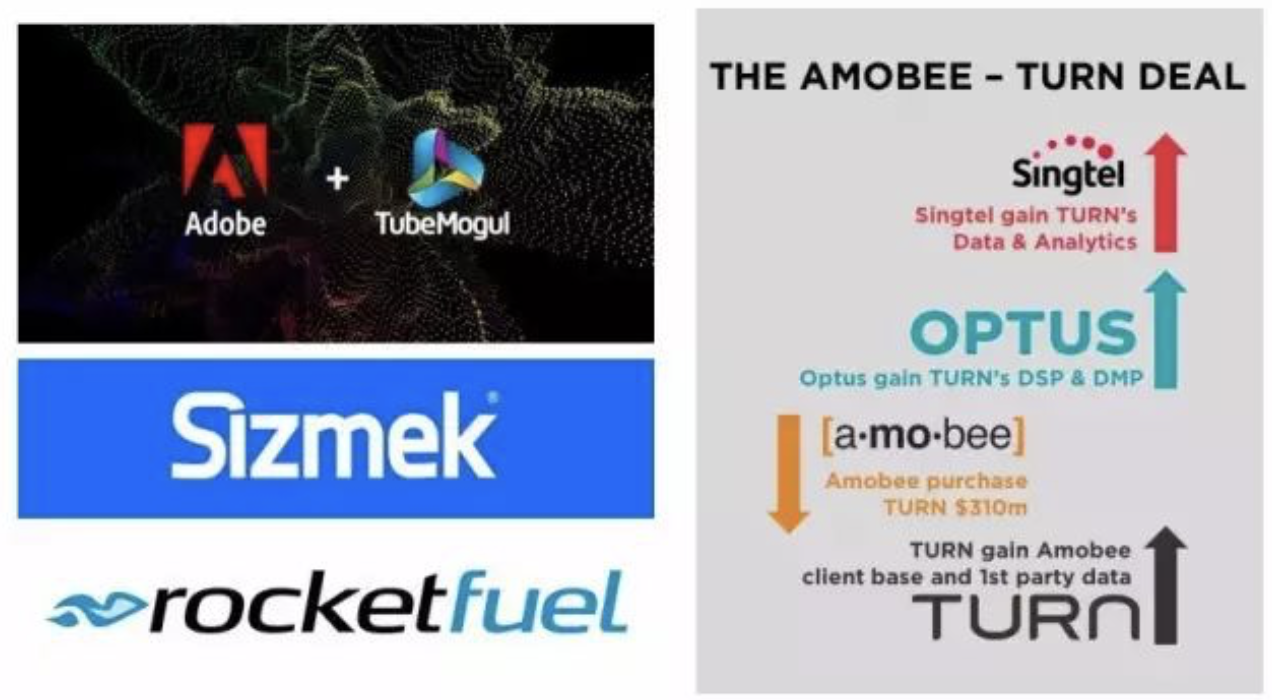

这个趋势在国内也许还稍显模糊,但国外从去年就已经显现,今年的节奏则明显加快,几家头部的DSP纷纷卖身。继Turn2016年被新加坡电信收购、TubeMogul投身数字营销巨头Adobe后,它们昔日强有力的竞争对手Rocket Fuel也在今年7月被私募基金Vector Capital旗下的Sizmek收到麾下。虽然最后都拥抱了巨头,不过相比前两者3.1亿美元和5.4亿美元的收购价,Rocket Fuel仅买了1.45亿,十足被贱卖,时隔不到一年,市场行情明显已经变的残酷。

而在数字营销界,国外向来是国内的风向标,当卖身的风愈刮愈烈时,这一反转或许也将在国内上演,届时DSP也势必需要寻求新的定位。

直采趋向成熟,独立DSP价值缩水

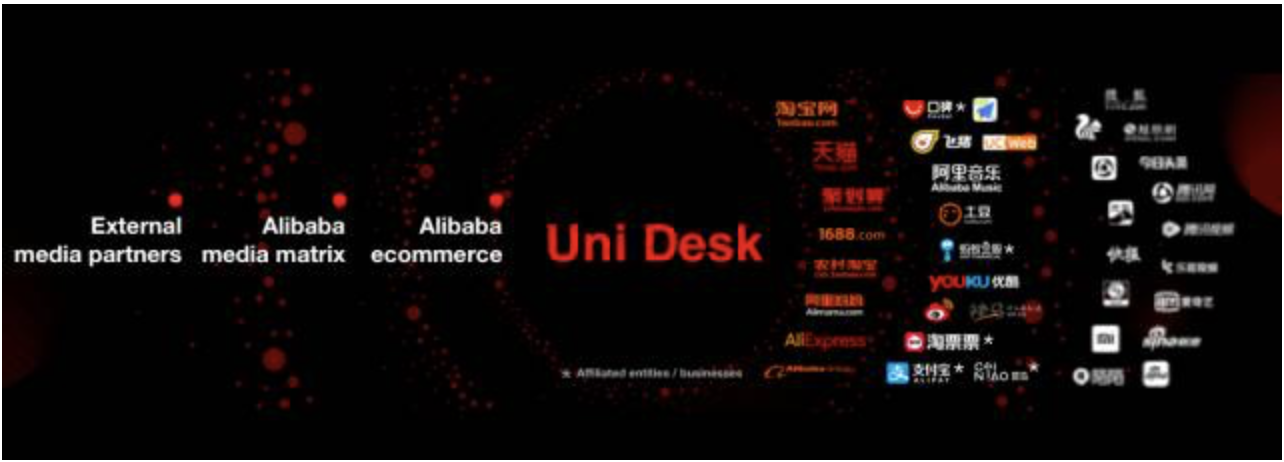

阿里巴巴推出全域营销的营销方法论

阿里巴巴推出全域营销的营销方法论

腾讯推出的“ONE TENCENT”整合理念

除了资源端,在需求端,DSP的处境也比较尴尬。凯络客户解决方案董事总经理Eric Weng认为,目前广告主对待独立DSP的态度已经没有之前积极了,品牌程序化领域,随着头部媒体程序化广告售卖系统日渐成熟,支持自助购买,或直采平台接入,广告主对DSP的流量规模采买能力依赖减少。而对于效果类DSP,广告主也心存疑虑,在他们看来,“精准人群定向的DSP”略等同于投放劣质流量,流量质量不佳的话,优化和算法的技术价值很难得到体现,加上虚假流量和品牌安全等问题,DSP似乎沦为了流量补充。

而在资源端被挤压、需求端被质疑,“找对人、说对话、出对价”的DSP似乎还辜负了它提升效率、降低成本的目标。宏盟集团程序化购买负责人 Raymond Wang认为,从过去的实践来看,DSP并没有很好的完成这两个目标,很多情况下虽然提高了效率,但也提高了成本。一方面面临来自广告主和Agency降低成本的压力,另一方面还有来自投资者及内部的盈利压力,DSP必然会寻求新的生存空间。

由此可见,第三方独立DSP不管在资源端还是需求端,亦或是提升效率方面可提供的商业价值都越来越弱,若延续之前赚差价的商业模式,地位将不可避免边缘化,消失或转型是大势所趋。

DSP未来发展的4种走向

作为需求方平台,它没有像其他DSP一样总给自己树立对手,比如受某些媒体方投资或绕过代理商直接跟广告主谈合作,而是洁身自好,提升自己的技术实力和数据能力,满足每个客户独特的定制化需求。据了解,TTD的每秒查询率(QPS) 达到100万以上,而中国一线DSP的QPS仅在25万左右,明确的生态链定位和领先行业的技术或许也是挑剔的宝洁放心和它合作的原因。

作为需求方平台,它没有像其他DSP一样总给自己树立对手,比如受某些媒体方投资或绕过代理商直接跟广告主谈合作,而是洁身自好,提升自己的技术实力和数据能力,满足每个客户独特的定制化需求。据了解,TTD的每秒查询率(QPS) 达到100万以上,而中国一线DSP的QPS仅在25万左右,明确的生态链定位和领先行业的技术或许也是挑剔的宝洁放心和它合作的原因。

在国内,除了BAT,广告主确实仍需要DSP来帮其最大程度整合资源,宏盟集团 Raymond认为接下来DSP发展会有两个发展方向:一个是提供SaaS技术模块化服务,整体或分拆DSP平台中不同的技术模块给广告主或者是第三方进行使用;另一个方向是资源化,通过特殊渠道,或自己投资,又或依托买方或者卖方的特定资源来继续发展。

国内的DSP如果仍想独立发展,在AdMaster首席运营官Calvin看来,需要具备三个条件:一是相对独家的资源,比如非BAT生态的hero apps广告资源;二是夯实的技术功底,这包括有效与其他生态圈企业对接的能力,以及能为客户解决投放效益和效率的能力;三是要有资金,尤其是现金流,这需要DSP找到一个可持续发展的竞争优势和盈利能力。除此之外,RTBAsia CEO范秋华认为,深度服务长期合作伙伴也很重要,这能为DSP积累垂直品类的实践经验和能力。

2、探向上游,做Trading desk

Trading Desk(以下简称TD)通俗来说就是为广告主提供程序化交易全案服务的平台,它整合了DSP、DMP、Adserving、品牌安全等多种服务,一般为大品牌服务。TD可分为4A TD和独立TD,如WPP的邑策以及Marketin就分别是4A TD和独立TD的代表。TD对资源整合能力要求很高,但处在产业链上游,离广告主最近,目前很多巨头都盯着这个俯瞰全局的角色。

在DSP投奔Trading Desk 方面,一个代表性的例子就是Rocket Fuel,收购它的Sizmek目前的发展方向就是独立Trading Desk。在被私募基金Vector Capital私有化之前,Sizmek以第三方的衡量广告可见性见长,2015年,sizmek收购了移动DSP公司StrikeAd,此外 它还有个叫“Sizmek DSP Connect initiative”的DSP连接计划,既是Trading Desk的重要组成部分也是将发展为AI赋能平台。

不过,在凯洛Eric看来,国内市场短期内对DSP往上游发展TD,下游发展流量平台的尝试并不看好。而且大部分DSP都可能做过类似尝试,并没有探出新路。独立TD中长期的定位目标和短期内上下游接受度存在问题,而DSP在流量端努力通过聚合再销售的差价模式,在透明直采市场大趋势下,也看不到未来。

3、投奔巨头,背靠大树好乘凉

具体来说,DSP可以投奔的巨头可以是BAT这样的综合互联网增值服务商、电信运营商,也可以是大的媒体集团、战略性投资集团。

很多媒体集团为了团结其他发行方,打造区别于像BAT、或者Google、Facebook的闭环生态,是有意愿收购DSP的。例如时代公司就收购了Adelphic,以构建以人为本的DSP,而它之所以选择Adelphic,主要原因在于后者有自助服务能力并且聚焦于移动,Adelphic是40挑一才被选中的。

收购虽然对于头部的DSP来说也是个好归宿,不过相比于之前的那波收购,这次可能卖不上好价钱。

2015年前后,国内DSP中卡位较早的几家纷纷成功卖身,先是Media V并入360,整合成点睛实效平台,后易传媒在BAT争抢中卖给阿里妈妈,创始人闫方军功成身退,紧接着蓝色光标战略投资移动营销领域的头牌亿动Madhouse和多盟,都算觅得了好人家。

可不管是晚了一年的Turn还是再晚一年的Rocket Fuel,相比之前的地位和估值,可以说卖的都很便宜。Turn的失利主要是2015年转型SaaS失败,给了TTD发展机会,它被新加坡电信收购,被纳入了其旗下的移动广告平台Amobee,跟Turn相比,Amobee更靠近媒体方。在收购turn之前,Amobee还收购了广告技术和分析公司Kontera以及ADconion、Gradient X,收购Turn,主要是看重了它在需求端的实力能进一步进化Amobee的技术堆栈。

4、更多可能:拥抱广告主、4A或者投身大型媒介代理集团

AdMaster的Calvin认为,国内的DSP大部分都会与BAT、移动运营商等强资源方合作,甚至加入相关阵营;另外一种可能是加入大型媒介代理集团,成为其程序化购买解决方案(programmatic stack)的一部分。此外,他表示DSP可能还有一种发展路径——“非典型”DSP,比如比较偏内容导向的品牌广告、或者新型平台(例如影院、餐饮、商场和机场等特定场所的DSP,或者户外/航空、高铁媒体等DSP),不过,他相信一段时间后,这些DSP还是会往BAT等强资源方靠拢。

凯络Eric从所处产业链位置出发,认为DSP重新定位将有两个方向,一类是往需求方走,整合进Marketer或Agency的in-house stack,在绑定利益诉求和需求方协调一致的前提下,发挥出dsp在算法和数据上的技术价值,帮助广告主管理和控制下游媒体资源的投放执行,广告主收购DSP并非天方夜谭。据TOP君了解,三星就收购了一家叫AdGear的加拿大DSP公司;另一类相对较大规模的DSP可以多元化发展成DSPAN,向营销代理方向发展,技术产品配套媒介策略和计划服务、媒体采买交易服务,成为技术型媒介代理服务商,替代数字媒体代理公司。

不管是独立发展还是寻求庇护,又或是重新定位、拓展业务,接下来的国内DSP市场势必将迎来一场变革,而大浪淘沙,即便是被收购,能存活的DSP也是屈指可数。这也是市场竞争的铁律,混沌只是一时,当透明化、广告可见已成业界共识,市场规则明确以后,程序化购买就得回归解决效率的初始轨道了。

DigiMax

DigiMax